1.1 李宁简介:国内运动品牌强者,多元化品牌组合

中国著名奥运冠军“体操王子”李宁退役后于1989年创立“李宁”同名运动品牌,1990年李宁在广东三水创立李宁有限公司,并于2004年在香港上市,上市后一直位于中国国产运动品牌第一位,直到2011年才被安踏超过,居于第二。

尽管2011年~2014年的转型使李宁净利润大幅下滑,但自2015年起,李宁的经营情况已经逐渐恢复,经过28年的兴衰沉浮,中国知名国产运动品牌先驱李宁依旧居于中国运动品牌前列。

李宁作为中国领先运动品牌之一,集营销、研发、设计、制造、经销及零售于一体,产品主要包括运动及休闲鞋类、服装、器材和配件产品。公司主要采用外包生产和特许分销商模式,截止2017年,李宁的销售网络为6262家,遍布全国31个省份及自治区。

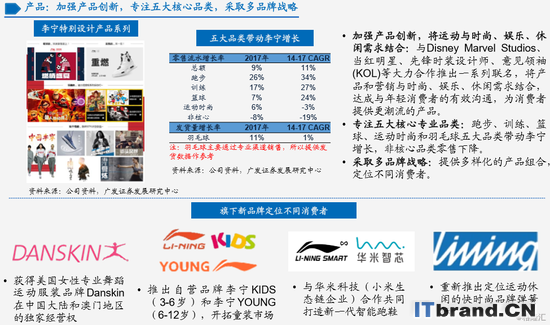

李宁采取多品牌战略,品牌组合包括自主研发设计的李宁主品牌和特许或第三方合资设立的品牌,涵盖专业运动、运动休闲、运动时尚、户外运动、童装等领域,包括李宁主品牌、艾高、红双喜、乐途、凯胜及Danskin。

上市至今股价复盘:

上市以来市盈率和市值情况:

聚焦国内中低端市场,定位二三线城市:

中国香港及中国大陆的收入为李宁集团收入的主要来源:李宁2017年总营收为88.74亿元,在中国香港及中国 大陆的营收为86.34亿元,占总营收的97.3%,

李宁定位二三线城市:李宁的渠道主要分布在二三线城市,二三线城市网点数占总网点数的61%。

1.2 增长驱动力:李宁主品牌和五大品类带动李宁收入增长

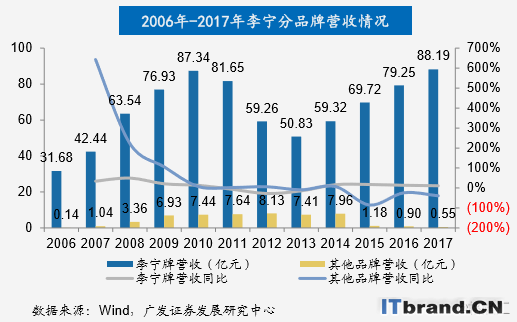

李宁主品牌的收入增长为集团收入增长的主要动力: 2017年李宁总营收同比增长11%,自2004年上市的年 化复合增长率为13%;2017年净利润为5.15亿元,自 2004年起的年复合增长率为11%。其中李宁主品牌 2017年的营收为88.19亿元,同比增长11%,其他品牌 营收为0.55亿元,同比增长率为-39%。

五大品类带动李宁收入增长:跑步、训练、篮球、运动时尚和羽毛球为李宁品牌五大品类,带动李宁零售增长。

2.1 消费环境:国民消费能力逐年提升,纺织服装零售额增速放缓

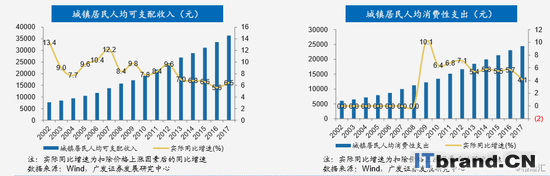

国民可支配收入及消费性支出逐年提升:2002年~2017年我国消费水水平逐年提高,人均可支配收入增速2002年及2007年较高,分别为13.4%、12.2%,消费性支出实际同比增速2009年最高为10.1%,2009年之后总体呈下降趋势。

服装鞋帽、针、纺织品类零售额增速回暖:2000年~2007年,服装鞋帽、针、纺织品类零售额增速呈上升趋势,增速较快,2007年曾触及历史最高25.5%,2008年~2009年下滑后,2010年回升到24.8%,2010年~2016年,增速整体放缓,2017年触底回升,同比增速为7.8%。

2.2 行业格局:运动鞋服行业市场规模较大,集中度较高

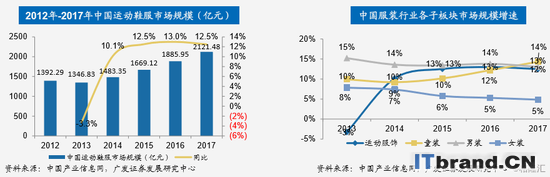

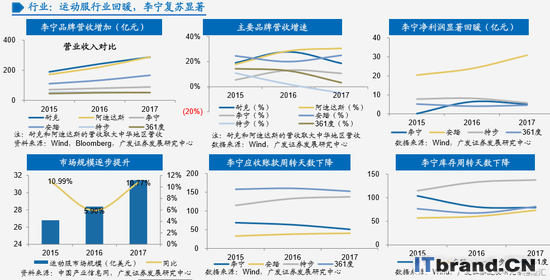

中国运动鞋服行业市场规模逐步提升:2012年~2017年,我国运动鞋服行业市场规模逐步提升,年复合增长率为8.79%。2017年我国运动鞋服市场规模为2121.48亿元,同比增长12.5%。

运动鞋服板块增速居于中国服装行业各子版块前列:运动鞋服市场规模增速自2014年后维持稳定,并居于中国服装行业各子板块前列。

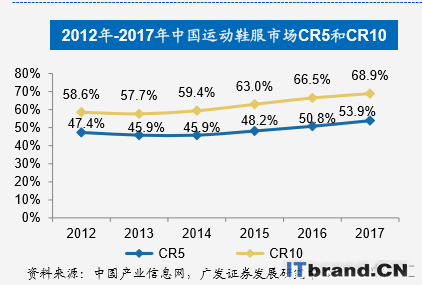

我国运动服饰行业集中度不断上升:我国运动鞋服市场的集中度逐年提高,到2017年,CR5和CR10分别为53.9%和68.95%。

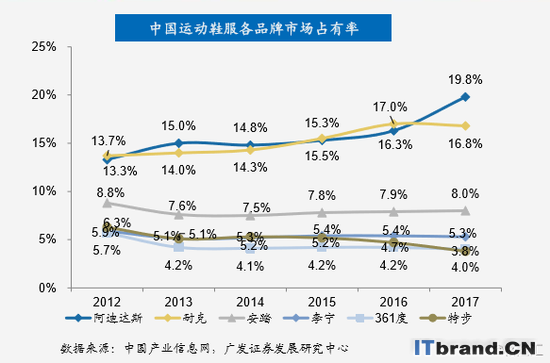

2.3 竞争格局:中国市场内各运动鞋服品牌表现分化

各品牌表现分化:2012年安踏、李宁、361度和特步的市场占有率下滑,2013年~2017年,安踏市占率在7.0%~8.0%范围内呈上升趋势,李宁、361度和特步均维持在4.0%~5.5%的范围内。2017年,阿迪达斯和耐克的市场占有率分别为19.8%和16.8%,而位于第二第三的安踏和李宁分别为8.0%和5.3%。

3 李宁发展历程的四个阶段

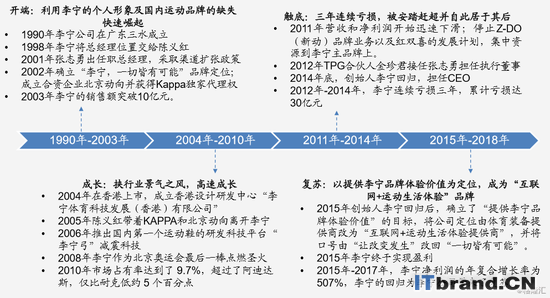

李宁的发展分为四个阶段:

1990年~2003年为李宁发展开端,1990年李宁公司成立,到2003年,李宁的营收和归母净利润分别为12.76亿元、0.94亿元。

2004年李宁上市,2004年~2010年为李宁营收和归母净利润稳定增长的阶段,营收和归母净利润的年复合增长率为31%、42%,2010年李宁的营业收入和归母净利润达到顶峰,分别为94.85亿元、11.08亿元。

2011年~2014年公司为公司的转型期,营收和归母净利润持续下滑,2012年~2014年公司连续亏损三年,总亏损达30亿元。

2015年至今,公司营业收入和归母净利润逐步恢复,营收和归母净利润的年复合增长率分别为12%、507%。

4.1 兴的秘诀:四大因素铸就李宁的崛起

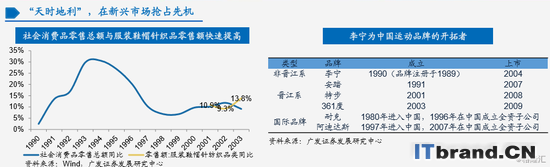

服装行业高速发展:中国社会消费品零售额及服装鞋帽针织品零售额快速提高,1990年~2003年社会消费品零售总额的同比增长率由2.5%提升到了9.1%,1994年达到峰值30.5%。2003年,服装鞋帽针织品零售额同比增速为13.8%。

中国重回奥运会,体育产业由计划经济转向市场经济:1979年中国奥委会会籍恢复,国家提出了以奥运会为核心的体育发展大战略。1993年,国家体委发布《关于深化体育改革的意见》,中国体育产业自此由计划经济开始转向市场经济,中国体育产业逐渐走向职业化、产业化、商业化和市场化,运动鞋服市场需求加大。

李宁率先抢占新兴市场,是中国自有运动品牌先驱:中国福建晋江又称“鞋都”,在这里诞生了包括安踏、特步、361度、乔丹、匹克、鸿星尔克、德尔惠、等成百上千家运动企业,这些企业合称为“晋江系”。早期的“晋江系”以为跨国公司OEM生产运动鞋为主,直到90年代起受到李宁品牌接连赞助奥运会火遍大江南北的影响,一批制鞋厂才纷纷成立或开始发展自有品牌。

以安踏为例,安踏成立于1991年,但1991年~1999年一直以海外代工为主要发展方向,直到1999年签约孔令辉作为形象代言人开始品牌营销才正式转向品牌批发阶段,晋江体育用品业也自此才进入品牌时代。

而李宁1989年开起先河创立品牌后开始把李宁二字印在衣服上,1990年成立李宁公司之后就一直以“李宁”品牌为主要发展动力,无论是成立还是上市时间,李宁都走在了目前国内几个大运动品牌的前面,是当之无愧的国产运动品牌先驱。

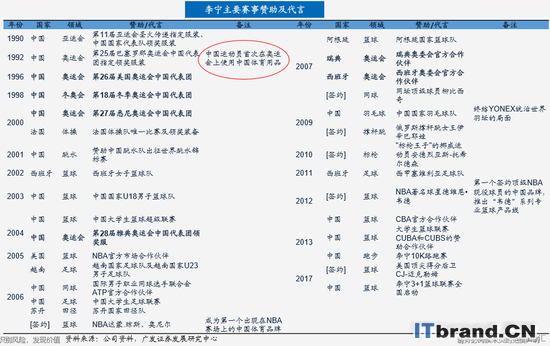

依靠赛事赞助成为民族运动品牌:李宁从1990年开始活跃在国内外运动赛场上,1992年李宁成为首个出现在奥运会上的国产体育用品品牌,李宁自此成为中国运动品牌的开创者。而后李宁又拿到了1996年、2000年、2004年奥运赞助,其中2000年悉尼奥运会上的“龙服”和“蝶鞋”还被评为“最佳领奖装备”。国内外各种类型的赛事赞助提高李宁国内外声誉和运动专业化形象,使李宁成为家喻户晓的国产运动鞋服品牌。

赞助国内外专业赛事:李宁赞助了大量国内外赛事和比赛队伍,领域包括篮球、足球、网球、田径、网球、羽毛球、撑杆跳、标枪等,范围涵盖亚洲、南美洲、欧洲、非洲。与NBA合作以及和NBA球星的签约使李宁在国际篮球赛事上的地位进一步提高。

包揽中国金牌梦之队:直到2009年,李宁已经与中国五支金牌梦之队——中国乒乓球队、中国体操队、中国跳水队、中国射击队和中国羽毛球队签约。

李宁品牌的营销支出占收入百分比领先于国产品牌:2017年以前,李宁的营销支出占收入百分比高于竞品品牌,在2013年曾触及峰值24.2%。

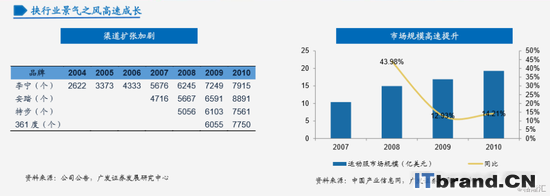

国产运动公司扩张上市潮:2001年,北京申奥成功,2004年李宁率先在香港上市,而后“晋江系”的鸿星尔克、安踏、 特步、361度、喜得龙等品牌相继上市。国内运动品牌加速扩张。2008年,让国内运动鞋服市场规模增长达到43.98%, 李宁、安踏、特步、361度的营收同比增长分别为53.8%,45.3%,110.1%,253.1%。北京奥运会的成功举办让国内 运动品牌对未来表示乐观,各品牌加速扩张开店。

李宁依旧为国产运动品牌第一位,追赶并重新超越阿迪达斯:在整个行业加速扩张国外品牌入侵市场的情况下,李宁 依旧领先于国产运动品牌,2010年,李宁以9.7%的市占率超过9.5%的阿迪达斯,跃居第二,比占13.8%的耐克低 4.1%,安踏、特步、361度的市占率分别为8.2%,5.8%,6.0%。

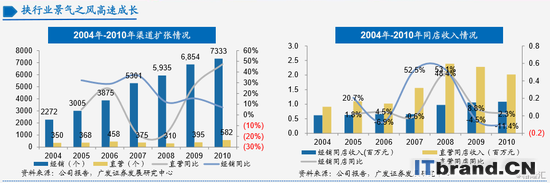

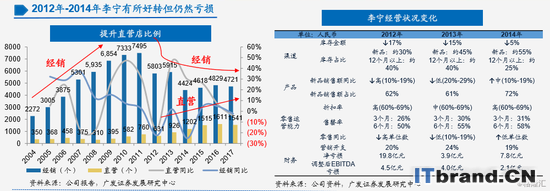

经销渠道扩张及同店增长共同带动李宁营收增长:2004年~2010年,李宁的渠道扩张主要通过经销渠道的增加,经销渠道的个数从2272个提升到了7333个,年复合增长率为21.6%;经销渠道的同店收入远高于直营渠道的同店收入,扩张经销渠道带来的快速收益加剧了李宁的经销渠道扩张战略,2008经销渠道同店收入及直营同店收入增长率达到的峰值,分别为53.1%,48.4%。

2004年~2010年,虽然李宁的存货周转天数下降,但应收账款周转天数上升,经销商的销售能力没有与经销渠道的扩张同步提升,为李宁的后期发展带来了隐患。

4.2 衰的教训:三大因素导致李宁连续亏损,被安踏超过

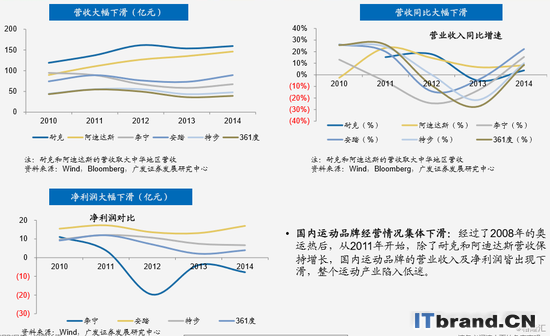

行业规模增速下降:经过了2008年的奥运热,运动鞋服行业规模增长速度自2011开始下滑,2013年行业规模减小。

安踏市场占有率超过李宁,国外运动品牌市场占有率超过国内:2011年,李宁的市占率被安踏超过并自此位居其后,同时国外运动品牌的市场占有率自2011年以后开始遥遥领先于国内品牌。

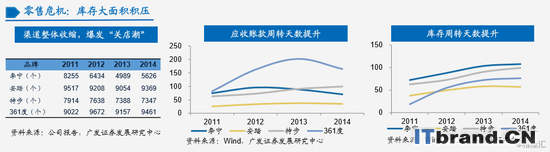

李宁库存积压,渠道收缩:2011年~2014年,李宁店铺经销渠道库存积压,导致过季商品占比变高,经销商只能加大折扣力度,导致业绩下滑,经销商盈利能力下降,经销渠道个数由8255个降低到了5626个。同时频繁的打折将李宁拉入了低端品牌的境地,影响了品牌形象。李宁及国内其他运动品牌库存大面积积压的原因:

(1)粗放的经销渠道的弊端凸显:2010年以前,国内体育用品公司大多仿照耐克和阿迪达斯采用“轻资产”运营模式,将生产和销售外包,自身专注于设计研发和市场推广,以扩张分销渠道为增长方式。李宁长期以来采取“直营门店+加盟门店”的模式,并加速扩张经销渠道,2010年经销渠道就从2004年的2526个提升到了7333个,而直营渠道个数却只从351个提升到了582个。

这种方式在缺乏对供应链及零售端有效管理的情况下,以分销商为主导容易导致品牌与顾客缺少交流,对市场变化难以快速反应。

(2)经销门店缺乏管理、零售能力低:国内运动品牌为求扩张采取大力压货的方式,销售方式只是将产品批发到经销商手上,而很少关注从经销商到消费者的层面,李宁的经销店铺形象陈旧,销售水平低,门店形象及零售能力缺乏统一的规划和引导,导致在行业规模增速下降或者消费者倾向转变的时候缺乏竞争力。

(3)运动品牌对于市场的过度预判:2008年的迅猛增长让国产运动品牌对市场需求过度预判增加了过多库存。

国外品牌为何超过国内:

1.国内运动品牌营销力度大、设计研发投入少,产品同质化严重:2011年,国内6大品牌投入广告的费用高达49.77亿元,但投入到研发的费用却仅有9亿元,远低于营销费用,而阿迪达斯和耐克已经有几十年的研发历史和渠道经验,科技性和品牌口碑更受消费者信任;

2.价格战消耗品牌形象:国内品牌采取价格战,频繁打折,影响了品牌形象,难以摆脱“便宜但品质低”的固有印象,为清理库存大幅打折甚至将品牌定位带入低端行列;

3.国内运动品牌定位三四线城市,国外品牌定位一二线城市,从一二线向下渗透易,从三四线向上迁移难:这一点在经历品牌重塑的李宁身上体现得尤为明显,国产运动品牌在没有设计研发能力、没有好产品的情况下强行拔高的定位转型之路行不通。

品牌重塑战略:2010年,李宁将LOGO变为以“李宁交叉动作”为原型的更加灵动的新LOGO;将自2002起用的口号“一切皆有可能”改为“让改变发生”;将消费人群定位为“90后”,品牌定位为“时尚、酷、全球视野”,大幅提高产品价格,意图进军高端市场;推出一系列以“90后李宁”为主题的广告,并将这一主题渗透到了销售渠道中。

李宁品牌重塑原因:

1.原来受李宁个人形象吸引、见证李宁辉煌的消费者消费能力随着年龄的增长逐渐减弱,品牌亟需吸引新生代客户群;

2.经过了2008年的蓬勃增长,李宁的野心走向了国际化,为实现这一目标李宁需要提升品牌定位和价格。

定位偏差,品牌重塑战略未能达到预期效果:李宁的主要消费者群体为见证了李宁辉煌的“70后”“80后”,对广为人知的口号“一切皆有可能”和初始Logo的摈弃,以及铺天盖地的“90后李宁”的广告直接抛弃了“80后”“70后”的忠实客户,同时由于“90后”群体并不了解李宁和李宁这个品牌的故事,生硬的品牌转型并没有吸引到“90后”客户群;

大幅度提价又抛弃了原来有利的二三线定位和高性价比优势,在价格上直接与阿迪达斯、耐克争锋,产品的质量和口碑却无法与这些国际品牌相比,导致消费者大量流失,强行拔高定位的李宁并没有因此走向“国际化”,却使品牌定位陷入了尴尬的境地,为之后的“滑铁卢”埋下了伏笔。

安踏何以赶超李宁:

1.安踏渠道结构更加扁平化:李宁的经销商由大区分区向下延伸,而安踏由分公司的销售营运部统一控制,同时安踏对于重要的加盟店会选择入股,有的甚至能达到51%的入股水平,因此安踏对加盟商和经销商的控制力较其他国产运动品牌更强,对市场的反应速度更快,零售能力更强,2014年李宁的库存周转天数及应收账款周转天数分别为108天、71天,而安踏分别为57天、35天;

2.安踏转型迅速:安踏率先完成由品牌批发商到品牌零售商的转型,采取全价值链管理模式。安踏集团董事局主席丁世忠对于安踏的转型总结了以下四点:

一是信息化,通过ERP系统、SAP软件,实现全国大部分安踏专卖店的信息统一;

二是由过去的加盟商订货改为单店订货;

三是把零售标准覆盖到全国每一家店;

四是回归创业的企业文化,带着高管走遍中国所有的地级市,去做零售落地的推广,了解终端的各种问题。

3.安踏品牌定位相对清晰:安踏自有品牌一直以来保持大众化定位,2009年通过收购Fila进军了中高端市场。而李宁品牌定位却一直摇摆,尤其是2010年品牌的转型,严重影响了李宁的品牌形象,迷惑了消费者对品牌风格的认识。

李宁的应对:

1.优化渠道结构:CEO金珍君为了避免对经销渠道的过度依赖,加强李宁对市场的感知能力,直接接触消费者,而采取了强化直营渠道的策略。直营店的数量从2012年的631个提升到了2014年的1202个,累计增加了571个,累计增长率为90%;

2.李宁品牌重新定位中低端,专注五大核心业务:李宁重新将品牌定位调整到以高性价比为优势的中端市场,并在中端市场占有超过30%的市场份额。同时,将主要精力集中到五大业务上,提升李宁专业化形象;

3.新建快速反应的业务模式:为了提高零售能力和库存管理效率,李宁采取了创新的供货模式并建立了快速反应的零售业务平台,李宁优化了订货、补货和存货调配系统,并根据每天零售店的销售情况预测需求,合理调配存货,并调整供应链的产品开发风向和产量。

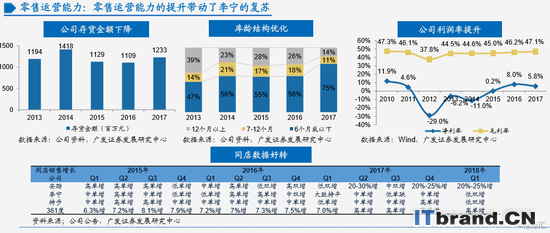

李宁有所好转但仍然亏损:2012年~2014年,李宁的库存金额分别下降了17%,15%,5%,库存结构得到了优化,新品销售额和占总销售比提升,售罄率和零售同比也随之提升,销售情况逐渐好转,但依然没有摆脱亏损的状态。李宁仍然需要改变。

4.3 复苏的原因:转型“互联网+运动生活体验提供商”

行业回暖,李宁复苏:经过了行业形态的“关店潮”,主要运动品牌营收和净利润逐渐回暖。市场回暖,李宁逐步复苏,应收账款周转天数及库存周转天数在行业内下降明显。

创始人李宁回归:2014年底,没能逆转李宁局势的职业经理人金珍君黯然退任,创始人李宁回归,担任CEO,李宁回归后,将公司口号由“让改变发生”改回“一切皆有可能”,确立“提供李宁品牌体验价值”的目标,公司由体育装备提供商转型为“互联网+运动生活体验提供商”;开通微博,与消费和密切互动,加强了用户黏性;重启多品牌战略,获得Danskin在中国大陆和澳门地区的独家经营权,推出自营品牌李宁YOUNG,并与小米合作推出新一代智能跑鞋。

李宁回归的意义:

1.稳定军心:经历了连续亏损的李宁亟需稳定军心,一直陪伴着公司的创始人兼灵魂人物李宁是最佳人选;

2.李宁具有体育人优势:作为昔日的“体操王子”,李宁拥有作为体育人得天独厚的资源和见解;

3.提升管理层决策的执行力:空降的职业经理人面对中国传统本土运动企业李宁可能有水土不服的风险,使职业经理人的决策缺乏执行力,难以保证各部门合作运营效率,李宁的创始人身份以及长期以来对于公司和行业的了解可以使李宁公司的决策执行力提高。

李宁回归后公司向“互联网+运动生活体验提供商”转型:以产品、渠道、零售运营能力为三大支柱,辅以多维度的营销策略,致力于提供与数字化结合的李宁体验式价值。

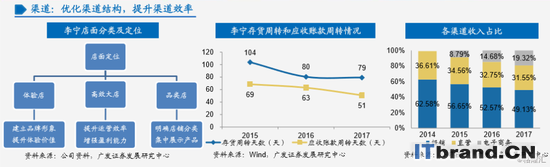

采取一系列举措优化渠道结构、提升渠道效率:

1.执行单店差异化策略:李宁明确了店铺分类,将店面分为综合店和品类店,根据品类属性提供灵活的购买体验,

2.加强对经销商的支持和管控:截止2018年中,李宁核心品牌重点经销商共计31家,李宁通过对核心经销商的塑造和管理,把握了经销渠道的信息反馈,为其他经销商做出参照;

3.优化渠道结构:李宁关闭亏损店铺,改造低效店铺,推进商店位置优化和扩面整改,着力于开盈利能力强、具有体验概念的大型店铺,提升终端运营效率;

4.全渠道布局:开拓线上销售渠道,完善线上线下一体化运营模式,为消费者带来全渠道购物体验。电商收入及收入占比逐年提高,2017年电商收入同比增长30.7%,电商收入占总收入的19.31%。

渠道结构的优化和效率的提升带来李宁周转情况改善:2015~2017年李宁的库存周转天数由104天改善到79天,应收账款周转天数由69天改善到51天。

打造零售运营闭环:强化零售运营结构,提升商品规划、产品研发、货品销售组合、店面销售、尾货处理、现金回流六个方面的零售运营能力。

建立精准快速的商品研发上市、供给及销售体系:

1.改革商品运营模式:结合市场调整长、短生命周期的产品组合,针对南北市场差异进行产品设计、组货、折扣等一系列精细化管理;

2.加强单店的零售运营管理:完善精准快速的供应机制,建立以消费者需求为导向的单店订货模式,细化品类店的运营服务标准,升级智能化店务管理系统;

3.改善店铺形象提升店铺展示能力:根据不同市场开发不同形象的店铺,满足不同消费者的消费需求;

4.加强培训提升终端销售人员业务能力:通过李宁培训体系进行线上线下一体化培训机制提升“中国李宁服务+”的销售、服务水平。

库龄状况优化:2015年公司存货金额由2014年的14.18亿元降低到11.29亿元并基本维持稳定,2015年~2017年,公司12个月以上存货占比由28%降低到14%,7个月~12个月存货占比由17%降低到11%。

公司盈利能力提升:2015年~2017年,毛利率由45.0%提升到47.1%,净利率由0.2%提升到5.8%。

同店和订货会情况好转:2018年上半年整体同店销售取得高单位数增长;特许经销商于订货会的李宁品牌产品订单(不包括李宁YOUNG)连续19个季度取得按年增长。李宁2018年二三四季度订货会均实现同比10%~20%低段增长,于2018年6月份举办的2019年第一季度订货会获得高单位数增长。

赞助体育赛事提升李宁专业化形象,聚拢消费者:李宁自主举办了“3+1”街头篮球赛,聚集热爱篮球的年轻人并传播李宁的体育精神。2017年李宁10公里路跑联赛分别在广州、昆明、重庆、上海、宁波、西安和深圳等14个城市举办,参与人数近4万人。

国际时装周为李宁带来爆炸式的关注度,将“潮流”“国际化”“李宁”“国货”等标签与李宁联系起来,改变过往消费者对李宁的认识,强调了李宁国产运动品牌形象。

5.风险提示

1. 宏观环境悲观风险:国内运动品牌产能及市场集中在国内,容易受到国内原材料价格上升、行业规模下降等影响,宏观环境的悲观可能会影响李宁的盈利能力和增长情况。

2. 市场竞争风险:国内运动品牌行业集中度高,中低端国产运动品牌产品同质化严重,竞争激烈,高端的国外品牌表现远超国内品牌,国外品牌的流入和国产运动品牌的竞争可能影响李宁的发展。

3. 消费者需求转变风险:消费者偏好容易影响运动鞋服行业的竞争格局,消费升级可能导致消费者的需求由中低端产品转向高端产品,李宁存在消费者流失风险。

(来源:广发证券 糜韩杰 胡翔宇)